作品简介

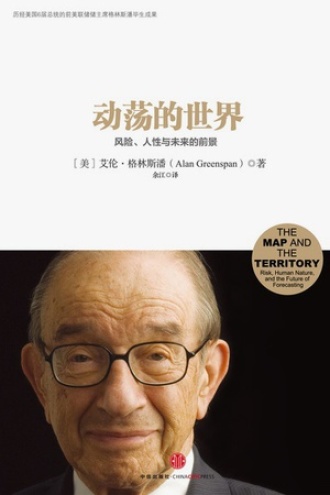

美国犹太人艾伦·格林斯潘,响当当的大人物,他是美国第十三任联邦储备委员会主席,任期跨越6届美国总统。在他人生的巅峰时刻,他被称为全球的“经济沙皇”、“美元总统”,无论走到哪里,都会在红地毯上受到国家元首一般的接待。他的公文包里藏着美国乃至全球“经济引擎”的秘密,人们称他为伟大的经济学大师、预言家、魔术师……美国的一家媒体在1996年美国总统选举时说道:“谁当美国总统都无所谓,只要让格林斯潘当美联储主席就可以了。”

然而,在格林斯潘盛大谢幕前后,对他的批评声不绝于耳;次贷危机爆发之后,各种质疑更是层出不穷。人们开始追问格林斯潘主政期间的种种失策,赠予他一连串新的“头衔”:机会主义者、谄媚者、两面派……然而,事实呢?真相在哪里?幸好,大人物终于说话了。

格林斯潘,“我为什么没有预测到2008年的金融危机”

任美联储主席长达18年半的格林斯潘,曾被广泛赞誉帮助了美国经济腾飞的格林斯潘,好像突然之间在2008年金融危机之后被拉下了圣坛。转瞬之间,大人物成了历史的罪人,世界经济的操盘手竟是一介莽夫,一片片挞伐甚至责骂之声倾泻而下——诺奖得主保罗•克鲁格曼甚至直言不讳地称格林斯潘是“世界上最糟糕的前央行行长”。而这时,格林斯潘在想什么,他又在做什么?格林斯潘的这本新作《动荡的世界:风险、人性与未来的前景》也许就是这两个问题的最佳答案。

建立在虚幻之上的繁荣迟早会崩坍,大人物格林斯潘又如何不知。经过数年的缜密思维与研究分析,现在他开始反击了。在《动荡的世界》这本书中他声称,在这场经济危机发生前,几乎所有人都坚信已有的金融风险管理系统能够防止金融体系的崩溃,然而,悲剧还是发生了。原因是什么?

《动荡的世界》一书是深入浅出的范本,让大众读者也得以理解复杂而玄妙的事理。要想理解我们的金融市场如何运行及其在某些时候为何失灵,该书对任何人都必不可缺。

艾伦·格林斯潘,1926年3月6日生于纽约市。1977年获经济学博士学位。1974~1977年任总统经济顾问委员会主席。1977年后任国会预算局顾问、通用电缆公司、摩根公司、通用食品公司、莫森信托公司和飞马公司等公司的董事。1987年8月被里根总统任命为联邦储备委员会主席。1991年7月,布什总统任命格林斯潘继续担任联邦储备委员会主席。1996年2月,克林顿总统提名他连任美联储主席。2000年1月,克林顿总统再次任命他为美联储主席。2004年5月,小布什总统提名他继任美联储主席。

他被称为全球的“经济沙皇”、“美元总统”,无论走到哪里,都会在红地毯上受到国家元首一般的接待。他的公文包里藏着美国乃至全球“经济引擎”的秘密,许多人将其与美国总统的核按钮相提并论。伊丽莎白女王授予他英国爵士称号,高傲的法国人也给予他法国荣誉勋章的最高荣誉。人们称他为伟大的经济学大师、预言家、魔术师……

作品目录

动荡的世界

前言

第一章 动物精神:我们的本性是什么

长远的视角

行为经济学

特性识别

心理倾向

心理倾向:正面和负面的影响

理性

第二章 危机的爆发、加剧与缓和

流动性的蒸发

影子银行

银行的资本准备金

大而不倒问题

风险管理的失败

信用评级机构的失败

监管的失败

资本金不足的问题

债务的重要性

识别有毒资产

对政策的成功保持警惕

历史重演

第三章 危机之源:为什么会如此狂热

次级贷款证券化:危机的开端

被掩盖问题的规模

一场经典的狂热泡沫

杰塞尔悖论

为什么狂热会到达如此高度?

第四章 股票价格与财产刺激:股市预测的玄妙之处

恐惧与风险厌恶:起决定作用的心理倾向

上升过程

下降过程

小人物的困境

资产价格

与实体经济的关系

政府对于资本收益的反应

财产的刺激效应

资本支出

如何操作

从直觉到理性

公司文化

第五章 金融与监管:我的经济观出现了裂痕

金融中介与监管

监管改革

难题的解决

第六章 我的经济预测生涯

私人企业的经济预测

位置的重要性

大数据时代的诞生

战后岁月

初次经历

宏观预测

参加工作

竞争对手

为福特总统工作的岁月

政治

回到私人企业

在美联储

第七章 投资失误:为什么市场失灵了

成本节约型投资增加

全面复苏受阻

二元偏离

投资厌恶

政策分歧

深刻的分歧

进入政治

卖盘高潮的约束

后果

历史

干预主义政策

新政的干预主义

第八章 生产率:经济成功的终极指标

更长的视角

神奇的3%

多要素生产率

测度

对创新的预测

美国和其他国家生产率水平的消长

需要时间

进入金融业

如何做到

产品的小型化

产品小型化和生产率提高

转折点

收益

停滞的千年

第九章 生产率与权益时代

观念表达方式的重要性

过去的理解

优惠价格

结构性的政策转变

财政拖累

1∶1替代

挤出效应

需要双方的配合

贷款与借款

重要性

私人储蓄

边际储蓄率的计算

为资本投资融资

社会福利的代价

遏制福利权益的必要性

美国的国际影响

第十章 文化:为什么经济会受到文化的影响

欧元:平稳的起步

文化的支配作用

欧元的出现

冷静思考

关注基本面

更宽广的视角

文化的定义

文化的测度

创新

共识

社会交流

政治

第十一章 全球化、收入分配、基尼系数以及裙带主义

收入不平等:基尼系数的提高

黄金时代

全球化

教育界的基尼系数

股票价格的支配作用

学校教育的回音

劳动力市场失衡与H-1B补贴

结论

自动减赤

清晰图景

转折

竞争

弹性

公共机构和私人机构的不同弹性

市场的调节过程

创造性破坏

资本主义的“公平”

社会协作

我们必须选择

政治应对:大而不倒

后果

不可思议的事情

时代的确改变了

裙带资本主义

权益经济学带来的僵化

第十二章 货币与通货膨胀:美联储的应对之策

持有时间

不可兑现货币

获选者

货币的重要性

货币选择

紧密契合

外国经济体的货币与价格

贷款与货币乘数

削减美联储的资产负债表规模

恐惧和未来

第十三章 缓冲手段:一种休眠式的投资

私人部门同样面临老化问题

未来的任务

更宏大的议题

第十四章 未来前景:什么样的预测模型才是完美的

模型构造

反躬自省

向后看

向前看

政治派别

必须找到更好的解决之道

赌注

华盛顿的政治风气

必要的任务

致谢

附录